Dr Jörg Zeuner, sjeføkonom og medlem av Union Investment Committee, om problemet med barneinflasjon og hvordan det kan fortsette

Inflasjon er fortsatt den avgjørende faktoren på kapitalmarkedet. I august falt de amerikanske konsumprisene litt til 8,3 % for andre måned på rad. Dette har vekket håp om at inflasjonsratene over Atlanterhavet kan ha nådd toppen. Dette er gode nyheter for amerikansk økonomi dersom inflasjonen faller betydelig over lang sikt.

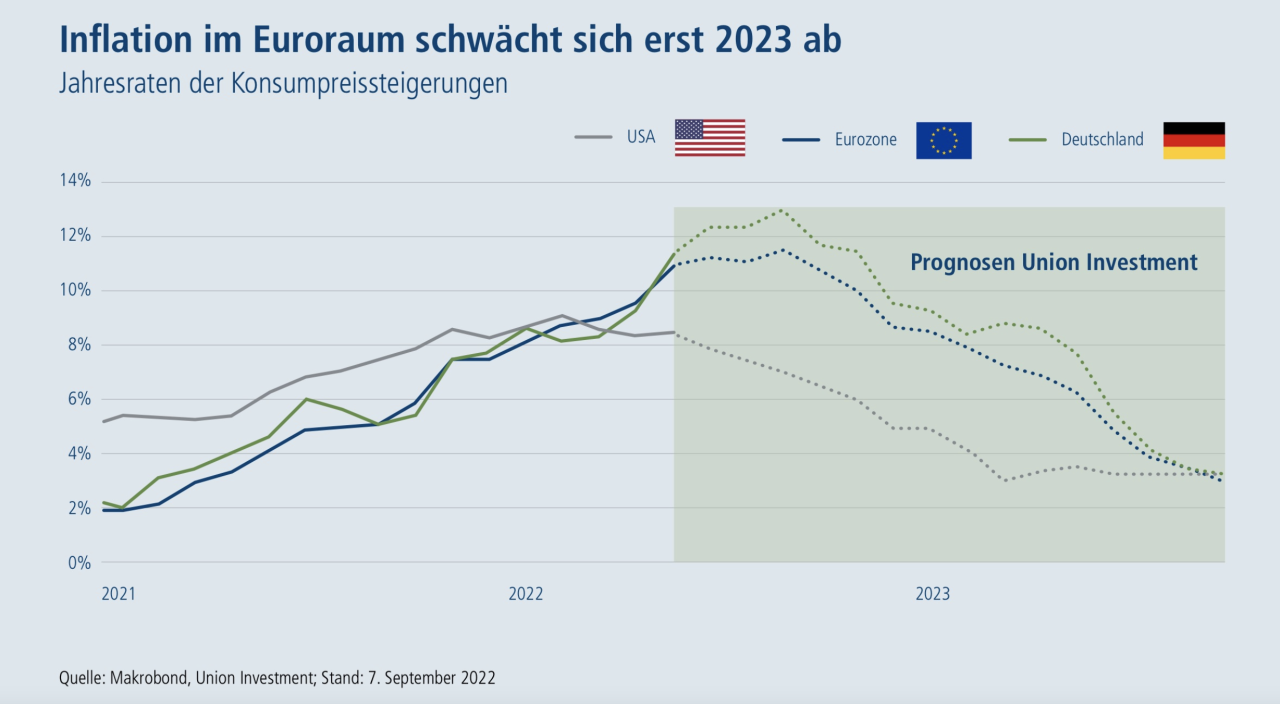

Ting er annerledes i Europa. Når det gjelder inflasjon, er en platådannelse ennå ikke forutsigbar, enn si en nedadgående trend. Kursen i euroområdet steg ytterligere i august til 9,1 % og dermed til det høyeste nivået siden den felles valutaen ble født. Driverne var igjen energiprisene, som steg nesten 40 prosent fra samme måned i fjor, uten tegn til lettelser. Derimot vil inflasjonen i Tyskland skrape 13 prosent i fjerde kvartal, i eurosonen vil den trolig overstige 11 prosent. Union Investments prognoser for inflasjon og økonomisk vekst forutsetter kun en gradvis nedgang i 2023. Dette får også konsekvenser for pengepolitikken og kapitalmarkedene.

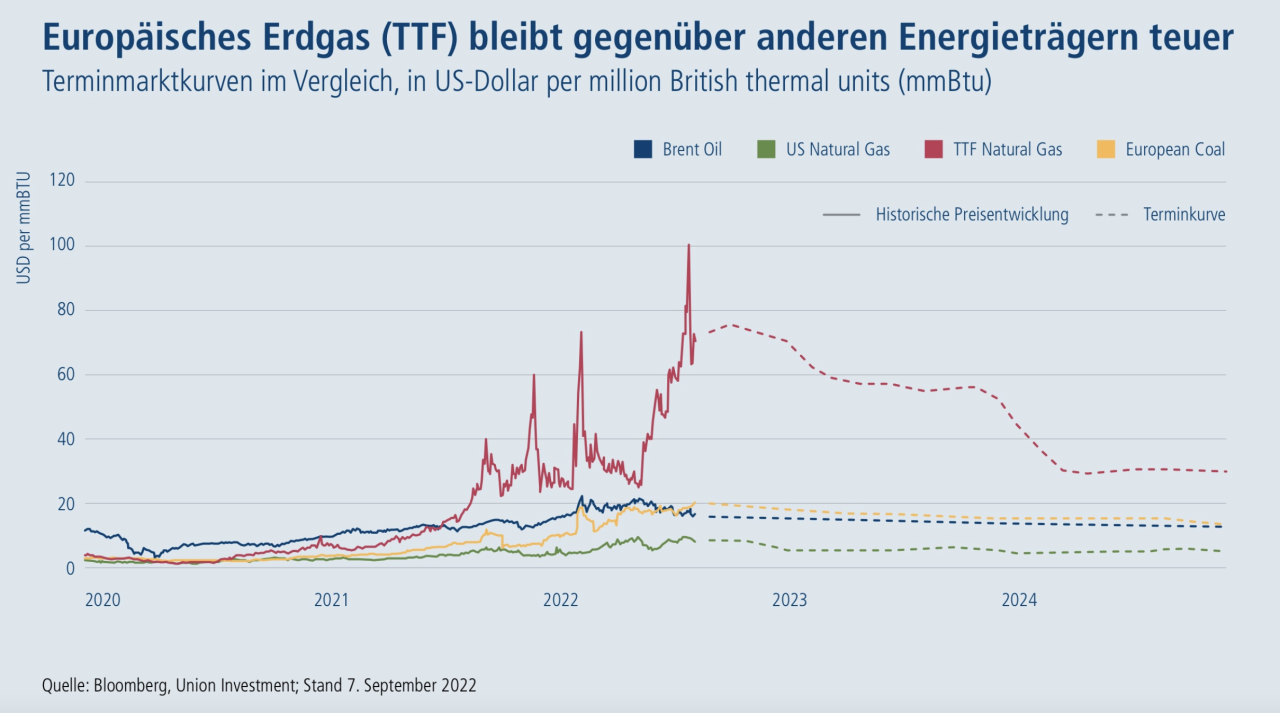

Prognosene er ikke optimistiske. Årsaken til dette er Europas og spesielt Tysklands avhengighet av russisk naturgass, som blir stadig mer knapp og kun kan erstattes av annen gassimport eller nye energikilder på mellomlang sikt og til høyere kostnader.

Resesjon avhengig av prisen på gass og tilgang på energi

Hvis vi må tømme lagringstankene neste vinter fordi det ikke kommer mer gass til oss gjennom Nord Stream 1-rørledningen, vil det trolig bli vanskelig å fylle lagringsanleggene i tide til vinteren 2023/24. Sterk etterspørsel fra Europa fra leverandører som Norge eller USA har allerede drevet opp gassprisene over hele verden.

Når det gjelder energipriser for forbrukere, er toppen ennå ikke kommet. Høye gasspriser i Tyskland blir fortsatt ikke gitt tilstrekkelig videre til forbrukerne. Dette skyldes de langsiktige kontraktene som familier inngår med sine leverandører. Til høsten vil imidlertid prisen på gass for forbrukere ha minst doblet eller tredoblet seg.

Ettersom stigende gasspriser også driver opp strømprisene på grunn av gasskraftverkenes viktige rolle i strømmarkedet, blir problemet verre. Gassprisene vil holde inflasjonen i Tyskland og Europa på et høyt nivå. Deler av den føderale regjeringens hjelpepakker motvirker dette, men de forårsaker ikke en snuoperasjon i inflasjonen.

Kjerneinflasjonen henger etter

Det er allerede forutsigbart at gassprisene også vil gjøre andre varer og tjenester dyrere på grunn av leverandørenes høye produksjonskostnader. Så langt har ikke denne effekten vært så synlig i kjerneinflasjonen, det vil si inflasjonstakten uten energi- og matvarepriser, som er gjenstand for svingninger. Imidlertid vil kjerneinflasjonen sannsynligvis også stige med etterslep når den samlede raten allerede faller fordi produsentprisene bare gradvis blir videreført.

I tillegg til høye energikostnader og bekymring for flaskehalser om vinteren, har lav vannstand i elver som Rhinen også skapt problemer. Kull, som ofte fraktes med skip, kunne ikke lenger nå bedrifter eller kraftverk som trenger det, eller kun til vesentlig høyere priser. Dette bidrar også til å forverre situasjonen. Energikrisen i Europa betyr at inflasjonen i euroområdet og Tyskland bare faller sakte og sannsynligvis vil overstige tre prosent innen utgangen av 2023, godt over målet på rundt to prosent satt av Den europeiske sentralbanken ( ECB).

På grunn av den negative effekten av energikostnader på produksjonen, forventer vi en resesjon i Tyskland for de neste kvartalene og for 2023 som helhet. Økonomien i euroområdet vil sannsynligvis bare utvikle seg marginalt bedre. Denne vurderingen er basert på en antakelse om at gassprisene vil forbli høye. Før krigen i Ukraina betalte Tyskland rundt 25 euro per megawattime. Med en gassimport på 1000 terawattimer per år utgjorde Forbundsrepublikkens gassregning rundt 0,7 prosent av bruttonasjonalproduktet (BNP).

Hvis prisen på gass skulle holde seg på rundt 250 euro per megawattime, ville Tysklands gassregning stige til nesten 8 % av BNP neste år. Alt annet enn et fall i økonomisk produksjon ville derfor være en stor overraskelse. Vi forventer at prisen på gass i 2023 vil være under 250 euro i gjennomsnitt. På dette bakteppet forventer vi at BNP vil falle med 1,4 prosent i Tyskland og med 1,0 prosent i euroområdet. Hvis prisen på gass holder seg så høy som nå, kan mye av merverdien ikke lenger opprettholdes. Politikere vil derfor måtte ta gigantiske grep for å forhindre en enda verre økonomisk krise.

Den europeiske sentralbanken vil fortsette å stramme inn renten

Hva betyr dette for pengepolitikken? Store sentralbanker har gjort det klart at de ikke ønsker at inflasjonen skal komme ut av kontroll, selv på bekostning av en resesjon. ECB vil følge den amerikanske sentralbanken på dette tidspunktet. På grunn av vedvarende høy inflasjon har den liten sjanse til å avvike fra renteøkningen, selv om økonomien i euroområdet allerede er i trøbbel. ECB vil oppfylle sitt prisstabilitetsmandat.

Det er sant at inflasjonen i Europa hovedsakelig er drevet av mangel på tilbud og en sentralbank kan ikke handle direkte mot den. Men ved å heve renten, kan det bidra til å redusere etterspørselen ytterligere, under nivået for redusert samlet tilbud. På dette bakteppet antar vi at ECB vil heve renten med ytterligere 125 basispunkter i år etter septembers historisk store steg på 75 basispunkter. Ingen ytterligere skritt bør derfor følge i 2023.

Markedene er fortsatt volatile

Presset på europeiske aksjemarkeder vil trolig fortsette. For når inflasjonen er under kontroll, åpner høyere renter og obligasjonsrenter opp for flere alternativer til mer risikofylte eiendeler som aksjer. Samtidig forverrer høyere renter bedriftens finansieringsforhold. Dette veier fortjenesten. I tillegg er ytterligere produksjonstap mulig. Investorers risikoaversjon mot et bakteppe av usikkerhet om de viktigste driverne for inflasjon og økonomien gjør resten. Den eneste gunstige vinden kommer fra den svake euroen. Spesielt hjelper det eksportorienterte selskaper med en høy prosentandel av salget i amerikanske dollar.

Når det gjelder obligasjoner, ble den kraftige renteøkningen i utgangspunktet holdt tilbake av frykt for resesjon i midten av året. En flytur til trygge havn har begynt. Sentralbanker kom med denne bevegelsen på deres årlige konferanse i Jackson Hole, USA. I Europa mener vi at risikoen for at pengepolitikken effektivt holder inflasjonen under kontroll ennå ikke er tilstrekkelig diskontert. For markedene betyr dette at usikkerhet og volatilitet vil forbli høy i overskuelig fremtid, og risikofylte eiendeler som aksjer kan slite en stund før ting bedrer seg.

I slike turbulente tider er det derfor mer tilrådelig enn noen gang å stole på en internasjonalt diversifisert portefølje, med særlig fokus på amerikanske aksjer. På den ene siden hjelper den svake euroen investorer til å investere i andre valutasoner, som USA, fordi de kan tjene høyere avkastning når de konverteres til euro. På den annen side har en stor regional spredning generelt en stabiliserende effekt på en portefølje. Dette gjelder spesielt i de flyktige fasene.

«Internettevangelist. Ekstrem kommunikator. Subtilt sjarmerende alkoholelsker. Typisk tv-nerd.»